La situazione sul mercato del lavoro

Rapporti della Seco sulla situazione del mercato del lavoro

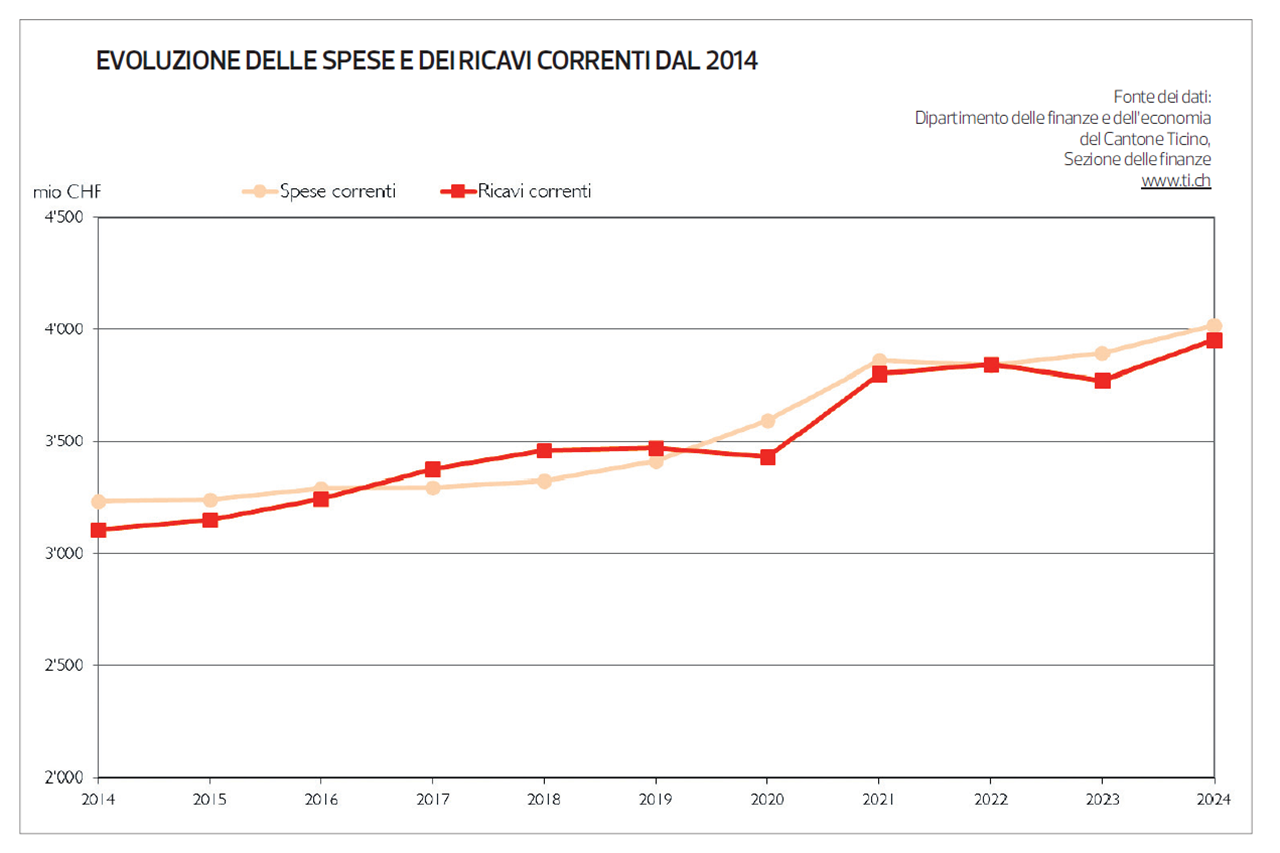

Nelle scorse settimane si è (ri)acceso il dibattito sullo stato delle finanze cantonali, soprattutto perché le associazioni economiche hanno sollevato alcune problematiche scomode, ma che vanno affrontate nell’ottica di dare solidità finanziaria al nostro cantone. Le reazioni sono state anche molto virulente, come se si trattasse di un delitto di lesa maestà sottolineare l’esistenza di cifre incontrovertibili che parlano di un chiaro aumento della spesa pubblica. Indurre alla riflessione se questa sia totalmente giustificata non dovrebbe essere un tabù, ma oggetto di una sana e libera discussione. Purtroppo, le gabbie ideologiche impediscono un confronto costruttivo, almeno in questa fase, ma non per questo va abbandonato il tema che tocca tutti, nessuno escluso. Ricchi veri o presunti, classe media, meno abbienti, ovviamente l’economia, ecc.

Del resto, il pessimo stato delle finanze pubbliche del nostro Cantone è una preoccupazione crescente, condivisa non solo dal mondo economico, ma anche da molti cittadini, sempre più consapevoli delle conseguenze di una gestione pubblica poco sostenibile. Non si tratta qui di cercare responsabilità né di addossare colpe, ma piuttosto di ragionare su ciò che è necessario e ciò che invece può magari essere limitato o gestito diversamente. In sostanza, valutare se i mezzi pubblici vengono spesi correttamente e in modo efficace. Francamente, non ci sembra di chiedere la luna…

A fronte di un tessuto economico dinamico e sorprendentemente resiliente alle numerose crisi degli ultimi vent’anni – che ha garantito una sostanziale stabilità delle entrate fiscali – è infatti la crescita della spesa pubblica a destare le maggiori preoccupazioni. Non è quindi, almeno per il momento, un problema di mancanza di risorse, quanto piuttosto di crescita incontrollata delle usci-te, che sta alimentando un indebitamento significativo.

Le sfide all’orizzonte non mancano. Basti pensare all’evoluzione demografica, con una popolazione sempre più anziana che da un lato riduce la base imponibile e dall’altro aumenta il fabbisogno di cure e dunque la pressione sulla spesa sanitaria. Questo è solo uno dei tanti segnali di cambiamento che richiedono una visione politica lungimirante, capace di sostenere l’iniziativa imprenditoriale e la crescita economica come strumenti di benessere collettivo e sostenibilità a lungo termine. Elementi essenziali per il benessere comune di tutte le cittadine e i cittadini.

Spesso si ha l’impressione che la spesa pubblica sia qualcosa di distante: lo Stato spende, apparentemente con risorse proprie, e la questione sembra non toccarci. In realtà, quei soldi sono nostri, cioè dei contribuenti, come ebbe a dire giustamente l’ex Consigliere federale Maurer durante la crisi del Covid: “Gestiamo gli aiuti in modo oculato perché non sono i soldi della Confederazione ma quelli di cittadine e cittadini”. E non sono illimitati. I conti dello Stato, contenuti in documenti tecnici poco letti, sembrano lontani dalla vita quotidiana. Ma il loro impatto è reale. Troppo spesso ci indigniamo sul momento, per poi tornare all’indifferenza. Il rischio? Abituarsi all’emergenza e considerarla normale.

Anche lo Stato, come una famiglia o un’impresa, non può permettersi di spendere ciò che non ha. Un indebitamento cronico comporta rischi sistemici e limita sempre più la libertà di manovra politica ed economica. E nel Canton Ticino questo è ormai un dato di fatto. Negli ultimi 30 anni la spesa cantonale è quasi triplicata: da 1,6 miliardi nel 1990 a circa 4,5 miliardi nel preventivo 2025. Solo quest’anno è previsto un disavanzo di 97 milioni: soldi che non abbiamo, ma che abbiamo comunque deciso di spendere.

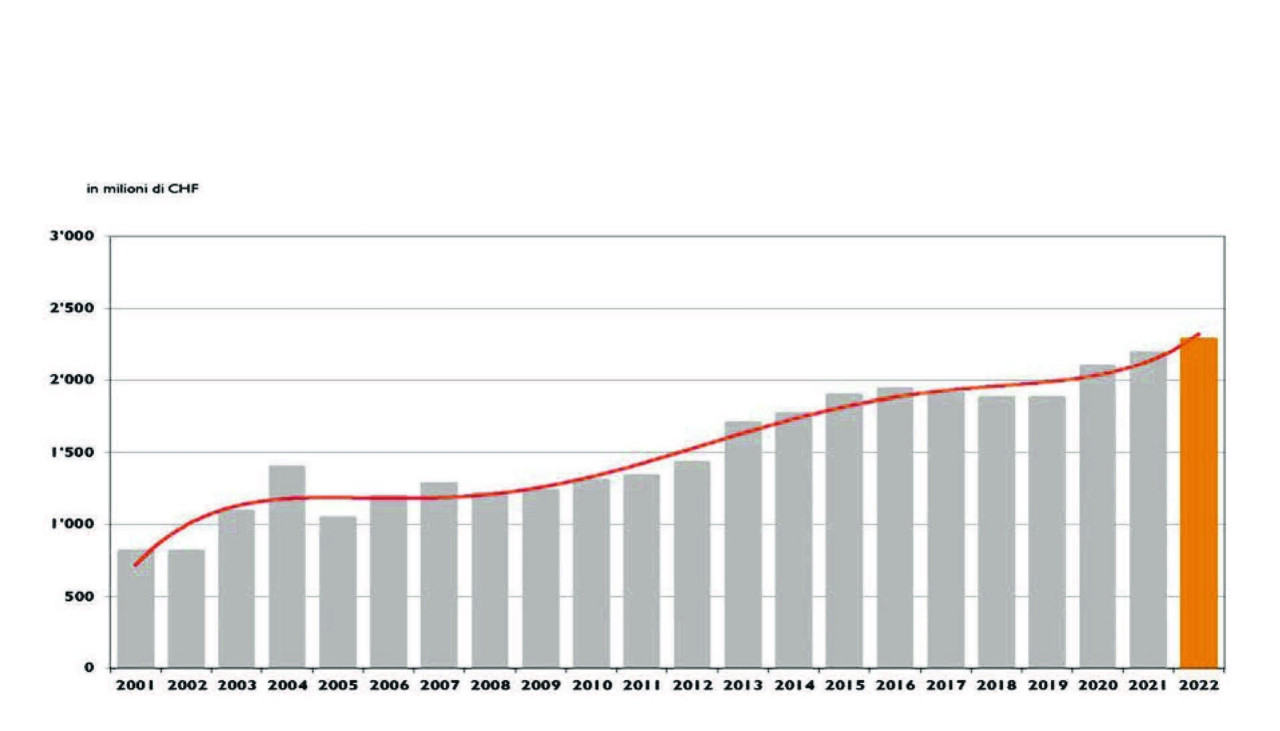

È evidente che una dinamica di questo tipo non può essere sostenuta a lungo, soprattutto in assenza di un piano credibile di contenimento e di riorientamento della spesa. Una delle voci più rilevanti è rappresentata dal sistema dei sussidi per i premi di cassa malati (RIPAM), oggi pari a oltre 400 milioni di franchi (includendo la parte PCI), cioè circa il 10% della spesa pubblica cantonale.

Questa cifra è in costante crescita.

Il problema non è l’aiuto ai più deboli, doveroso e giustificato e che nessuno si sogna di rimettere in questione, ma l’attuale sistema è diventato talmente ampio da includere famiglie con redditi mensili lordi pari a 12’000 franchi. Se le finanze cantonali fossero solide, la cosa sarebbe forse accettabile, seppur discutibile. Ma la realtà è ben diversa. Indebitarsi per sostenere anche chi non ne ha effettivamente bisogno è una distorsione che deve essere affrontata, anche e soprattutto nell’interesse delle fasce più deboli.

Il Parlamento, dopo aver approvato una riduzione mirata dei sussidi, ha successivamente annullato la decisione. Una retromarcia dettata più da logiche elettorali che da valutazioni oggettive.

E proprio qui sta il nodo del problema: troppo spesso il buon senso è sacrificato sull’altare del consenso politico. Ancora una volta, la politica ha preferito la popolarità alla responsabilità, rinviando un problema che non fa che aggravarsi. Non si tratta di considerazioni astratte.

L’indebitamento pubblico ha conseguenze molto concrete, che meritano di essere richiamate:

Cresce la spesa per interessi, con un debito elevato, una parte consistente delle risorse pubbliche deve essere destinata al pagamento degli interessi sul debito, sottraendo risorse ad altri settori vitali come l’istruzione, la ricerca o le infrastrutture.

Si ostacola la crescita economica, poiché le risorse impiegate per servire il debito non sono più disponibili per investimenti produttivi.

Si rischia una crisi di fiducia da parte degli investitori, con l’effetto di un aumento dei tassi d’interesse e una maggiore difficoltà di accesso al credito.

Lo Stato diventa più vulnerabile a shock esterni, riducendo la propria capacità di risposta in caso di crisi future. Un alto livello di indebitamento rende lo Stato più vulnerabile a eventi imprevisti di ordine economico e finanziario.

Infine, si trasferisce un fardello pesante sulle prossime generazioni, compromettendo la solidarietà intergenerazionale, principio fondante di ogni comunità responsabile.

I debiti, prima o poi, vanno pagati. Se la nostra generazione non vuole farlo, saranno purtroppo i nostri figli e i nostri nipoti ad essere chiamati alla cassa.

Questi aspetti vanno sottolineati, non per allarmismo, ma per senso di responsabilità. Chi rifiuta la discussione non rende purtroppo servizio al sistema ma alla lunga non fa altro che indebolirlo, in nome di una solidarietà di facciata che in realtà è volta a proteggere rendite di posizione.

Peccato, perché così non se ne esce. Il mondo economico non vuole affamare il popolo, bensì contribuire, oltre che con la ricchezza che viene distribuita, a rafforzare lo Stato affinché questo possa essere gestito in maniera sana per intervenire laddove è veramente necessario.

I tempi dell’innaffiatoio per dare a tutti non sono tramontati politicamente ma lo sono economicamente. Non si può più sostenere un’evoluzione come quella in atto. Non ci si può pertanto limitare, nel dibattito politico e mediatico, a far prevalere lo slogan “Stop ai tagli!”, malgrado l’esplosione della spesa pubblica. Poi, di quali tagli stiamo parlando? Negli ultimi decenni, in Ticino, non si è tagliato nulla: si è solo continuato ad aumentare la spesa, spesso senza un vero controllo né una visione d’insieme.

È quindi urgente affrontare questo tema in modo serio, concreto e basato sui fatti. Solo così potremo costruire politiche pubbliche sostenibili, che mettano al centro l’interesse collettivo e non la convenienza elettorale. Noi siamo aperti alla discussione, ma lo devono essere tutti, abbandonando le gabbie ideologiche.

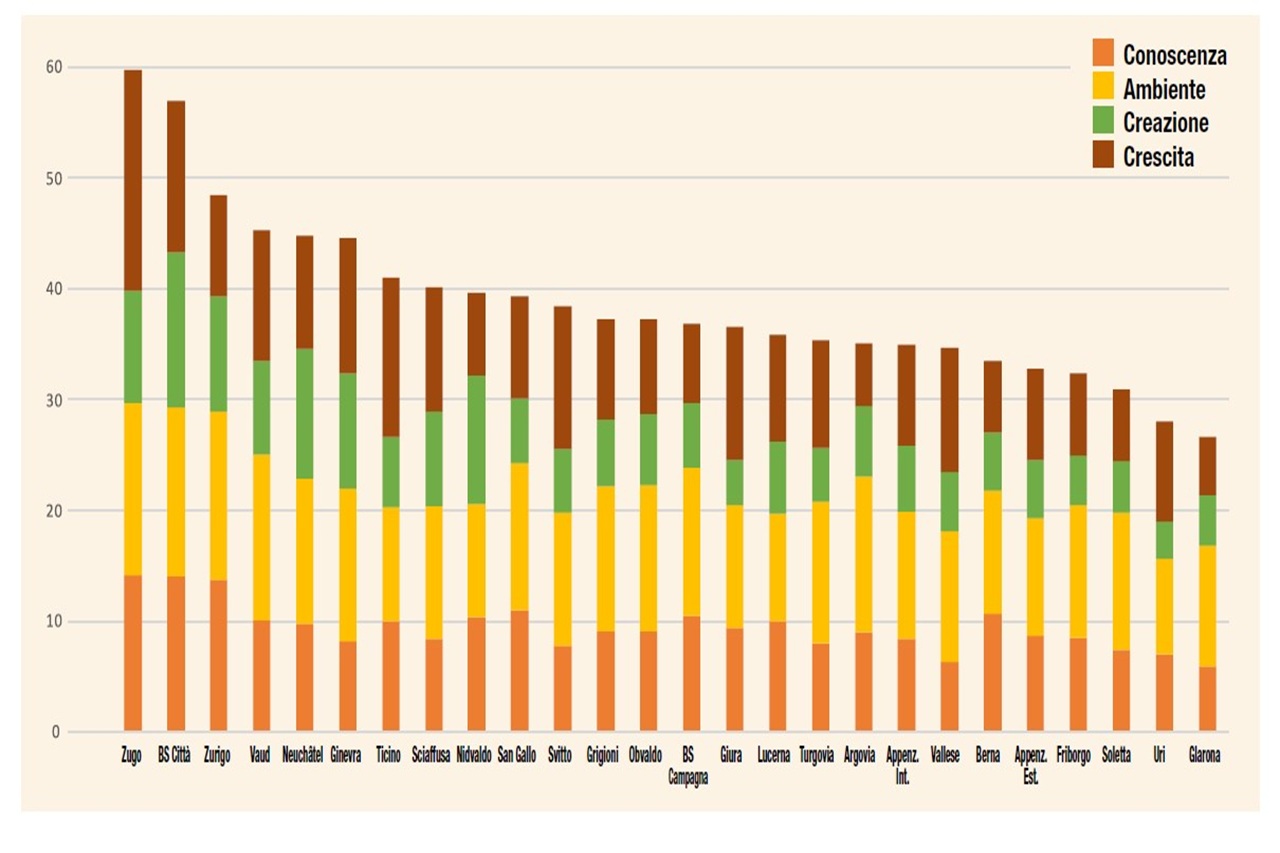

L’innovazione e la creatività sono motori centrali della crescita economica e quindi del benessere. L’Indice cantonale di innovazione e creatività compara, per la prima volta a livello regionale, queste “risorse”. Nel Paese più innovativo del mondo – la Svizzera – il Cantone Ticino si piazza nel primo terzo della classifica incantonale (al 7° posto).

A livello internazionale, il Global Innovation Index (GII) misura, da anni, la capacità d’innovazione dei Paesi di tutto il mondo. La Svizzera si classifica regolarmente al primo posto. Ma quale è il cantone leader dell’innovazione nel Paese più innovativo del mondo?

La Scuola Universitaria Professionale di Lucerna ha sviluppato l’Indice cantonale di innovazione e creatività (abbreviato in “KIKI”: Kantonalen Innovations- und KreativitätsIndex).

Il KIKI è composto da diversi indicatori suddivisi in “input” (che promuovono la creatività e l’innovazione) e “output” (che ne mostrano l’impatto).

Nel KIKI, entrambe le categorie sono divise in due sottogruppi: conoscenza e ambiente (input) e creazione e crescita (output), ciascuno dei quali è ulteriormente suddiviso in due pilastri. Esistono quindi otto pilastri che coprono aspetti centrali dell’innovazione e della creatività: «Ricerca, sviluppo e conoscenza», «Diversità», «Fattori di supporto», «Arte e cultura», «Brevetti, marchi e design», «Aziende e start-up», «Crescita economica» e «Istruzione e successo scolastico».

La valutazione dei dati KIKI del 2024 ha determinato, per ogni cantone, un valore dell’indice con un massimo teorico di 100. Zugo ha raggiunto il valore più alto con quasi 60 punti, seguito da vicino da Basilea Città (57) e Zurigo al terzo posto (48). Zugo domina nei settori della conoscenza, della creazione e della crescita, mentre Basilea Città raggiunge il valore più alto nella creazione e si classifica al secondo o terzo posto negli altri settori.

Il Ticino ha ottenuto 41 punti, che corrispondono al 7° posto tra i 26 cantoni. Gli indicatori KIKI mostrano che, in generale, le aziende ticinesi riescono a trarre grande beneficio da un ambiente a loro favorevole, permettendo un notevole contributo innovativo. Ciò è particolarmente evidente nella crescita economica e nel dinamismo delle aziende esistenti e delle start-up.

Considerando questi indicatori, il Cantone si colloca al secondo posto dopo Zugo. Inoltre, in nessun altro Cantone il tasso di resilienza delle start-up è più alto che nel Cantone Ticino. Per quanto riguarda i fattori di input, il Ticino è uno dei cantoni più innovativi, in particolare nell’indicatore ricerca, sviluppo e conoscenza. Naturalmente, come ogni cantone, anche il Ticino ha i suoi punti deboli. Il Cantone perde punti significativi, soprattutto nel settore dei brevetti, dei marchi e dei design. Uno svantaggio del Ticino rispetto agli altri cantoni è anche la composizione anziana della sua popolazione.

Per quanto riguarda i singoli indicatori, il Ticino si è classificato al secondo posto sia per il tasso di formazione post obbligatoria, sia per quella professionale. Tuttavia, il cantone conta pochi studenti universitari pro capite. Anche la quota di apprendistato relativamente bassa ha avuto un impatto negativo sulla valutazione. In termini di inclusione, si è notato un “gender gap” apprezzabile, anche se continua a sussistere un divario tra l’occupazione e la partecipazione al mercato del lavoro.

In Ticino la partecipazione ai progetti di Innosuisse è elevata, ma la quota di aziende prettamente tecnologiche è inferiore. Il numero di fornitori di servizi con un alto valore di hard/soft skills è superiore alla media e i numerosi posti di lavoro nei settori dell’architettura, della pubblicità e del multimedia contribuiscono a creare certamente un ambiente stimolante.

Con i suoi 101 indicatori, il KIKI si propone di quantificare la creatività e l’innovazione in un concetto per il quale non esiste altrimenti un diverso parametro di riferimento chiaro e indipendente. I dati di base sono stati selezionati su di una base teorica durante la determinazione degli indici, anche se i singoli indicatori potevano presentare una correlazione negativa con l’indice complessivo. Gli stessi sono stati attentamente valutati, scelti e sono pubblici.

Per il KIKI la fonte più importante è l’Ufficio federale di statistica, integrato con altri uffici federali, con l’Istituto per la proprietà intellettuale, Innosuisse, OCSE e altri. Gli indicatori non devono dipendere dalle dimensioni del cantone e, in questo modo, il Ticino resta paragonabile a Zurigo o Uri. Per questo motivo i dati vengono invece messi in relazione, ad esempio, con la popolazione residente/attiva oppure con il PIL. Per tenere conto dei diversi ordini di grandezza, a ciascun indicatore viene applicata una procedura di normalizzazione.

Il KIKI è ponderato in base alle 8 colonne presentate sopra, ciascuna delle quali ha il peso di un ottavo, indipendentemente dal fatto che la colonna contenga molti o pochi indicatori individuali. KIKI mostra come nei Cantoni si possano sviluppare innovazione e creatività in modo diversificato.

Non esiste un mezzo semplice o universale per delinearli in modo puntuale, ma i risultati sono stati molto buoni e si è potuto affermare che esiste una corrispondenza sorprendentemente stretta tra i risultati del KIKI e la forza

economica dei cantoni. Un punto supplementare a favore del Canton Ticino è certamente il turismo. Con la seconda più alta performance di esportazione pro capite e con una crescita economica dinamica nettamente superiore alla media negli ultimi anni, il Cantone Ticino è una delle regioni più creative e innovative della Svizzera.

Testo a cura di Christoph Hauser Prof. Dr., Hochschule Lucerna e Lia Nadia Lüdi, Research Associate Hochschule Lucerna

Fino alla pandemia, ogni giorno di telelavoro dalla Francia doveva essere tassato in Francia, il che comportava numerose complicazioni amministrative e legali.

Erano necessari due accordi per garantire che i pendolari transfrontalieri tra Ginevra (rappresentata dalla Svizzera) e la Francia potessero continuare a lavorare da casa. La componente fiscale è stata firmata dai due Paesi il 27 giugno 2023. Si tratta di un emendamento all’accordo bilaterale sulla doppia imposizione del 9 settembre 1966 che introduce la possibilità di un’aliquota del 40% per il telelavoro a tariffa piena. Il secondo accordo riguarda la sicurezza sociale e consente di mantenere l’affiliazione al sistema di sicurezza sociale del Paese del datore di lavoro fino a un’aliquota fiscale di telelavoro del 49,9%.

Per evitare la doppia imposizione, si applicherà il minimo comune denominatore: il telelavoro sarà quindi possibile senza conseguenze finanziarie fino a un massimo del 40% per le aziende e i dipendenti che lo desiderano.

L’aliquota del 40% viene applicata in proporzione al tasso di attività. Questa percentuale è annualizzata e non deve essere superata, altrimenti ogni giorno supplementare sarà tassabile in Francia. L’accordo non prevede eccezioni, nemmeno per motivi medici. Inoltre, la clausola include una disposizione relativa agli incarichi temporanei all’estero. In linea di principio, tutti i viaggi d’affari transfrontalieri al di fuori della Svizzera sono imponibili in Francia. Durante i negoziati è stata ottenuta una tolleranza di dieci giorni. Un massimo di dieci giorni di viaggio di lavoro all’estero può essere trattato come telelavoro (art. 10 al. 3 dell’accordo). I datori di lavoro devono quindi assicurarsi che il numero totale di giorni di telelavoro e di viaggio all’estero non superi il 40% di una posizione a tempo pieno. Per 240 giorni lavorativi, è possibile un massimo di 96 giorni di telelavoro, ovvero 86 giorni + 10 giorni di viaggio.

I datori di lavoro devono essere in grado di certificare il tasso di telelavoro per contratto o per accordo di telelavoro. Queste informazioni saranno soggette allo scambio automatico di informazioni con la Francia. Una volta che una certa quantità di fatturato viene telelavorata in Francia, la legge francese considera che sia stata creata una filiale. Le aziende faranno quindi bene a valutare il rischio a cui sono esposte.

Si noti inoltre che la riscossione di imposte per uno Stato estero senza autorizzazione è un reato penale (art. 271 CP). I dipendenti dovranno vigilare sul loro status di quasi-residenti e dovranno compilare diligentemente le loro dichiarazioni dei redditi.

L’accordo è soggetto a ratifica da parte dei parlamenti di entrambi i Paesi. Si prevede che l’accordo entrerà in vigore non prima del gennaio 2025.

Fonte: CCIG info, nr 9-ottobre 2023, traduzione ed adattamento Cc-Ti

Il 7 luglio 2023 si è svolto il webinar “Nuovo Accordo Svizzera-Italia sulla fiscalità dei frontalieri” in collaborazione con AITI, con gli interventi di:

Qui potete trovare ulteriori informazioni.

Contatti:

Michele Scerpella

Capoufficio Ufficio delle imposte alla fonte dfe-ddc.uif@ti.ch –

tel. +41 91 814 75 71

Andrea Rigamonti

Commissario Ufficio delle imposte alla fonte dfe-ddc.uif@ti.ch –

tel. +41 91 814 75 71

Michele Rossi

Avvocato e Delegato relazioni esterne della CC-TI rossi@cc-ti.ch –

tel. +41 91 911 51 30

Martina Grisoni

Co-responsabile servizio Legalizzazioni della CC-TI grisoni@cc-ti.ch –

tel. +41 91 911 51 11

Daniela Bührig

Vice Direttrice di AITI daniela.buehrig@aiti.ch – tel. +41 91 911 84 84

Malgrado gli auspici pubblicamente manifestati, per il momento Italia e Svizzera non hanno ancora trovato un’intesa per un nuovo accordo amichevole in materia fiscale sul telelavoro dei frontalieri.

Ciononostante, l’Italia ha unilateralmente e autonomamente adottato una normativa interna che permette a livello fiscale un telelavoro dal proprio domicilio per un massimo del 40%.

Attenzione: questa norma è riservata unicamente ai frontalieri che prima del 31 marzo 2022 hanno utilizzato lo strumento del telelavoro e, seconda limitazione, questa regola scadrà il 31 dicembre 2023.

Non vi sono per il momento notizie certe circa un eventuale regime definitivo da gennaio 2024 in avanti.

Considerato però che in Italia a livello di assicurazioni sociali, contrariamente al resto dell’UE, il telelavoro dei frontalieri è attualmente tollerato per un massimo del 25%, per non avere conseguenze né a livello fiscale, né previdenziale, il telelavoro non dovrà superare questa soglia.

Chi volesse superarla, per sfruttare il limite del 40% concesso a livello fiscale, dovrà annunciarsi alle competenti autorità italiane.

Questa normativa italiana si riferisce unicamente alla fiscalità dei frontalieri, non delle aziende. Restano quindi applicabili le condizioni che possono concorrere a costituire, fiscalmente parlando, una stabile organizzazione d’impresa, rendendo l’azienda soggetto fiscale anche in Italia.

In questi giorni è avvenuta la formale notifica da Roma a Berna necessaria all’entrata in vigore del nuovo Accordo firmato dalla Svizzera con l’Italia sulla fiscalità dei frontalieri.

Di conseguenza, come comunicato dalle autorità federali, il nuovo Accordo è entrato in vigore il 17 luglio 2023.

Ciò significa che a partire dal 18 luglio 2023 ogni persona che richiedesse il permesso G dal punto di vista fiscale verrà imposta in base al nuovo regime, che verrà applicato dal 1° gennaio 2024.

Qui trovate ulteriori informazioni.

In Italia, la direttiva 2014/67/UE relativa al distacco dei lavoratori nell’ambito di prestazioni di servizi è stata recepita dal Decreto Legislativo 17 luglio 2016, n.136.

Secondo tale D.Lgs., i prestatori di servizi (datori di lavoro) stranieri che distaccano i propri lavoratori in Italia sono tenuti a notificare in anticipo tale distacco, indipendentemente dal fatto che questo avvenga all’interno dello stesso gruppo societario o in favore di una filiale/unità produttiva o di un altro destinatario.

Se prima la notifica doveva avvenire entro le ore 24 del giorno precedente l’inizio del distacco, una modifica del DLgs. valida dal 21 marzo 2023 ha portato questo termine a “al più tardi all’inizio” del distacco (art. 10 par. 1).

La notifica deve essere presentata tramite il portale ClicLavoro del Ministero del Lavoro e delle Politiche sociali.

Lo scorso 4 maggio la Camera dei deputati italiana ha approvato l’accordo tra Roma e Berna sulla fiscalità dei frontalieri.

Il testo ritorna per l’adozione definitiva al Senato. La procedura di ratifica sta quindi giungendo al termine. Si concluderà, verosimilmente a breve termine, con lo scambio ufficiale di note diplomatiche tra Svizzera e Italia, attestanti l’avvenuta ratifica. Contemporaneamente sono stati adottati emendamenti sull’imposizione del telelavoro dei frontalieri e sull’eliminazione della Svizzera dalla black list delle persone fisiche. Anche su questo fronte entreranno quindi in vigore, al termine dell’iter parlamentare, importanti modifiche. Sarà nostra premura informarvi al riguardo in modo tempestivo.

Come vi abbiamo recentemente già comunicato il nuovo accordo fiscale introduce un sistema di imposizione dei frontalieri differente. I frontalieri verranno suddivisi in attuali e nuovi. Ai frontalieri attuali continuerà ad applicarsi il sistema fiscale che conosciamo oggi, ossia una tassazione esclusiva in Svizzera (alla fonte), con il riversamento all’Italia dei cosiddetti ristorni da parte delle autorità fiscali elvetiche. Per contro i nuovi frontalieri oltre all’imposizione in Svizzera, diventeranno soggetti fiscali anche in Italia, e avranno pertanto a loro carico un’imposizione fiscale accresciuta.

Sono considerati frontalieri attuali ai sensi del nuovo Accordo le persone che alla data della ratifica svolgono oppure che tra il 31 dicembre 2018 e la data della ratifica hanno svolto un’attività di lavoro dipendente nell’area di frontiera.

Il nuovo accordo verrà applicato dal 1° gennaio 2024. Ma attenzione, già la conclusione della procedura di ratifica, che avverrà con la comunicazione ufficiale da parte italiana alla Svizzera, implica però degli effetti nel 2023.

Infatti, tutti i frontalieri che inoltreranno una richiesta di permesso in Svizzera e che si annunceranno all’autorità fiscale ticinese dopo tale data saranno considerati “nuovi frontalieri” e quindi, da gennaio 2024, saranno imposti fiscalmente secondo il nuovo sistema. In altre parole, la conclusione della procedura di ratifica nel 2023 sarà già concretamente determinante per la definizione dei “nuovi frontalieri”.

Rendiamo quindi attenti che per poter beneficiare del periodo transitorio riservato ai cosiddetti frontalieri attuali i datori di lavoro e i collaboratori devono inoltrare la richiesta di permesso G prima della conclusione della procedura di ratifica che, come indicato, si trova attualmente in dirittura di arrivo.